Here’s a Spanish translation of our Latecomer’s Guide to Crypto Crashing. Thanks to Gladys for the translation and Domingo Flores for arranging this.

- Original English version

- German translation by Marcel Waldvogel

- French translation by Didier J. Mary

- Italian translation by Gian-Maria Daffré

Por Amy Castor y David Gerard

Desde noviembre de 2021, cuando Bitcoin alcanzó su máximo histórico de $69,000, la criptomoneda original ha perdido el 70% de su valor nominal y cuando Bitcoin cae, se lleva de paso a todas las demás criptomonedas.

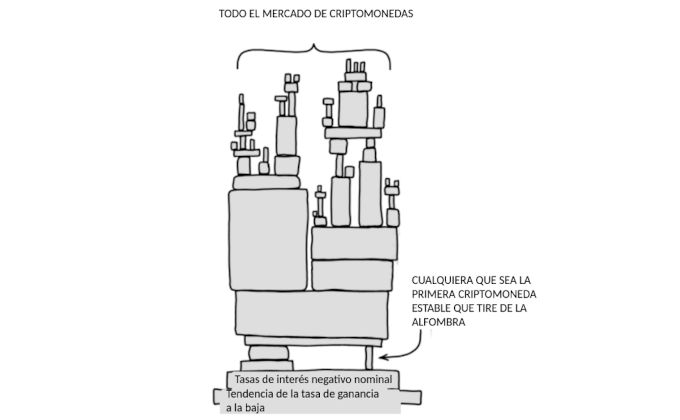

Todo el espacio de cripto monedas ha sido una torre de Jenga hecha de bombas de tiempo interconectadas durante meses, volviéndose cada vez más interdependientes a medida que las empresas encuentran nuevas formas de apoyarse mutuamente.

Cuál compañía explotó primero es más una cuestión de detalles menores comparado con el hecho que obviamente iba ocurrir una explosion. Los otros bloques en pila de jenga tendrán dificultades para no seguir su ejemplo.

Aquí hay una guía rápida y práctica sobre el colapso de las criptomonedas y los riesgos sistemáticos en juego a partir de junio de 2022. Cuando Bitcoin caiga por debajo de $20,000, lo llamaremos oficialmente el final de la burbuja de 2021.

Desastres recientes

El colapso de TerraUSD — dado que las criptomonedas estables -sustitutos de dólares- no están reguladas, no sabemos que las respalda. En el caso de TerraUSD UST, que se suponía que representaba $18 mil millones…nada lo respalda. UST colapsó y provocó una cascada de eventos. [ David Gerard; Foreign Policy; Reporte de Chainalysis]

Celius se desmorona – Celsius era el prestamista de criptomonedas más grande del espacio y prometía rendimientos ridículamente altos de fuentes inverosímiles. Era solo cuestión de tiempo antes de que este esquema Ponzi colapsara. Ayer escribimos sobre la inevitable implosión de Celsius. [David Gerard]

Despidos en los intercambios – Coinbase, Gemini, Crypto.com y BlockFi han anunciado despidos de personal. Los intercambios de cripto ganan dinero con los intercambios. En un mercado a la baja, menos personas están operando, por lo que sus ganancias van cuesta abajo. Coinbase en particular había estado viviendo y gastando a lo grande, como si no hubiera mañana. La realidad es cómo una píldora amarga. [Bloomberg; Gemini; The Verge]

Caen los precios de las acciones – Los títulos de valor de Coinbase $COIN, que ahora cotiza a $50 por acción, han perdido el 80% de su valor desde que la empresa se hizo pública en junio de 2021. La empresa era exagerada y sobrevalorada.

Los precios de las acciones de minería de criptomonedas en EE.UU. han caído — BitFarms ($BITF), Hut 8 Mining ($HUT), Bit Digital($BTBT), Canaan ($CAN) y Riot Blockchain ($RIOT). Los mineros han estado pidiendo prestado efectivo lo más rápido posible y les resulta difícil devolver los préstamos porque el precio de Bitcoin ha caído.

Abandonando Tether

El comercio de Criptomonedas necesita un sustituto del dólar — de ahí el surgimiento de UST, incluso cuando sus afirmaciones de respaldo algorítmico no tenían sentido alguno.¿Cuáles son las otras opciones?

Tether – hemos estado observando de cerca a Tether, la moneda más estable y ampliamente utilizada, desde 2017. Los problemas de Tether podrían derribar todo el castillo de naipes del mercado de criptomonedas.

Tether entró en 2020 con una emisión de 4 mil millones de USDT, y ahora hay 72 mil millones de USDT dando vueltas en los criptomercados. El 11 de mayo, Tether afirmó que su reserva tenía $83 mil millones, pero este se redujo en varios miles de millones de dólares en el último mes. No hay evidencia de que se hayan enviado $10,500 millones de dólares reales a ninguna parte, o incluso $10,500 millones en criptomonedas.

Tether está profundamente entrelazado con el cripto casino. Tether invierte en muchas otras empresas de criptomonedas — la empresa era inversionista en Celsius, por ejemplo. Tether también ayudó a lanzar el intercambio FTX de Sam Bankman-Fried, y FTX es un importante cliente de Tether.

El problema de Tether es la mirada mordaz de los reguladores y la posible acción legal del Departamento de Justicia. Seguimos esperando que Tether enfrente el mismo destino que tuvo Liberty Reserve. Pero hemos estado diciendo eso desde 2017. Nate Anderson de Hinderburng Research dijo que espera que los ejecutivos de Tether terminen el año bajo arresto.

Otras criptomonedas estables – el USDC de Jeremy Allaire y Circle (54 mil millones) afirma estar respaldado por algunos dólares reales y bonos del Tesoro de EE.UU., y un poco de misterio. El USDP de Paxos (mil millones) afirma tener efectivo y bonos del Tesoro. El BUSD de paxos y Binance (18 mil millones) afirma tener efectivo, bonos del Tesoro y fondos del mercado monetario.

Ninguna de estas reservas ha sido auditada nunca — las empresas publican atestaciones instantáneas, pero nadie investiga la procedencia de la reserva. Estas empresas que actúan cómo sociedades de cartera se esfuerzan mucho en dar a entender que las reservas han sido auditadas en profundidad. Circle afirma que la auditoría de Circle cuenta como una auditoría de la reserva del USDC. Por supuesto, esto no es cierto.

Todas estas monedas estables tienen un historial de canjes, lo que ayuda a impulsar la confianza del mercado y dar la impresión de que estas cosas son tan buenas como los dólares. En realidad no son.

Las corridas cambiarias en las reservas aún podrían causar problemas — y los reguladores se están inclinando hacia una regulación completa similar a la regulación bancaria.

Percepción

No hay una razón fundamental para que cualquier criptomoneda se cotice a un precio en particular. La percepción de los inversores lo es todo. Cuando el mercado está asustado, surgen nuevos problemas, como:

Pérdida de confianza del mercado – la percepción se vio visiblemente afectada por el colapso de Terra y no hay razón para que regrese la confianza. Se necesitaría algo notable para devolver algo de nueva confianza al mercado que todo va a salir bien.

Regulación – El Departamento del Tesoro de EE. UU. y la Reserva Federal estaban muy conscientes del espectacular colapso de UST. Se rumorea que han estado llamando a los bancos de EE. UU., diciéndoles que inspeccionen de cerca cualquier cosa que toque criptomonedas. Lo que mantiene despiertos a los reguladores por la noche es el miedo a otra crisis financiera de 2008, y no van a tolerar en absoluto que los criptobros provoquen tal evento.

GBTC – No se ha dicho lo suficiente sobre el fondo Fiduciario Bitcoin de Grayscale y cómo ha contribuido al aumento y ahora a la caída del precio de Bitcoin. GBTC posee aproximadamente el 3,4 por ciento del bitcoin del mundo.

A lo largo de 2020 y hasta 2021, las acciones de GBTC se negociaron con una prima sobre bitcoin en los mercados secundarios. Esto facilitó un arbitraje que atrajo miles de millones de dólares en Bitcoins al fideicomiso. GBTC ahora cotiza por debajo del valor activo del neto, y ese arbitraje rentable se ha ido. Lo que hizo subir el precio de Bitcoin ahora está funcionando a la inversa.

Grayscale quiere convertir GBTC en un fondo de inversión de bitcoin. Los titulares de GBTC y todas las criptomonedas, en realidad, tienen la esperanza de que la SEC apruebe un fondo de inversión de Bitcoin, que traería efectivo fresco que se necesita desesperadamente en el espacio de las criptomonedas. Pero las posibilidades de que esto suceda son escasas o nulas.

Los Bitcoins están atascados en GBTC a menos que se disuelva el fondo. A Grayscale no le gustaría hacer esto, pero podrían terminar siendo presionados para hacerlo. [ Amy Castor ]

Ballenas que rompen filas – El colapso de precios del lunes se parece mucho a una ballena de cripto que decidió salir mientras aún había alguna posibilidad de obtener algunos dólares reales de los que cada vez son más escasos en el criptosistema. Anticipemos que todos comiencen a sacar los cuchillos… ¿Quién será el próximo?

Cripto-Fondos de Cobertura y DeFi

Celsius operaba como si fuera un fondo de cobertura con criptomonedas, que estaba fuertemente involucrado en DeFi. La empresa se había insinuado en todo el espacio, por lo que su colapso provocó grandes olas en el mercado de las criptos. ¿Qué otras empresas son bombas de tiempo?

Three Arrows Capital – están sucediendo algunas cosas extrañas en 3AC a partir de la observaciones en la evidencia del blockchain, y los directores de la compañía han dejado de comunicarse en las redes sociales. 3AC es un poseedor de criptomonedas bastante grande, pero no está claro qué tan entrelazados están sistémicamente con el resto de las criptomonedas. Tal vez regresen mañana y todo estará bien . [ Actualización: las cosas no se ven nada bien. 3AC no cumple con las llamadas de margen del prestamista .] [ Defian ; Coindesk; FT ]

BlockFi – Otro cripto prestamista que promete rendimientos ridículamente altos.

Nexo – Y otro más. Nexo ofreció comprar la cartera crediticia de Celsius. Pero Nexo también ofrece tasas de interés similares a un esquema Ponzi con marketing FOMO, y no hay transparencia sobre cómo se supone que funcionan sus tasas de interés.

Swissborg – ésta “empresa de gestión de patrimonios” de criptomonedas tiene activos bajo gestión por cientos de millones de dólares (o bien “dólares”), según Dirty Bubble Media. [ Hilo de Twitter ]

Grandes carteras de fondos listas para liberar

Los poseedores de criptomonedas no saben guardar ningún tipo de calma. Cuando necesitan deshacerse de sus criptomonedas, lo hacen rápidamente.

MicroStrategy – la empresa de software de Michael Saylor ha apostado todo por Bitcoin, y esta apuesta se está venciendo. “Bitcoin debe reducirse a la mitad por alrededor de $21,000 antes de que tengamos una llamada de margen”, dijo Phong Le, presidente de MicroStrategy, a principios de mayo. El saco de Bitcoin de MicroStrategy ahora tiene un valor de $2.9 mil millones, lo que se traduce en una pérdida no realizada de más de mil millones. [ Bloomberg ]

Silvergate Bank – MicroStrategy tiene un préstamo de $205 millones con Silvergate Bank, utilizando Bitcoin como garantía. Silvergate es el banquero de la industria cripto de EE. UU.: nadie más se atreve siquiera a tocar las criptomonedas. Silvergate ha invertido mucho en apuntalar el juego de las sillas musicales. Si Silvergate alguna vez tiene que desconectarse, casi todas las criptomonedas de EE. UU. están jodidas. [ David Gerard ]

Mineros de Bitcoin – la electricidad ahora cuesta más y Bitcoin vale menos. A medida que cae el precio de Bitcoin, a los mineros les resulta más difícil pagar los costos de operar. Los mineros se han aferrado a sus criptomonedas porque el mercado es demasiado escaso y frágil para venderlas, y han pedido prestado a sus compañeros cripto bros para pagar las facturas desde julio de 2021. Pero algunos mineros comenzaron a vender en febrero de 2022, y más están haciéndolo. [ Wired ]

Mt. Gox – en algún momento, probablemente en 2022, los 140,000 bitcoins que quedaron en el intercambio de criptomonedas de Mt. Gox cuando falló en 2014 se distribuirán a los acreedores. Esos bitcoins llegarán al mercado de inmediato, lo que reducirá aún más el precio de bitcoin.

Your subscriptions keep this site going. Sign up today!